C'est devenu une constante. La taille est déterminante dans la valorisation d'une officine. Les statistiques publiées par Interfimo sur l'année 2022* confirment une nouvelle fois cette tendance qui scinde désormais le marché des cessions. Le chiffre d'affaires de 1,2 million d'euros trace une ligne de démarcation très nette à travers le réseau officinal. Tandis que les prix suivent une courbe exponentielle pour les officines affichant une activité supérieure à 1,2 million d'euros, la valorisation de celles en deçà de ce volume est à la peine.

Certes, en 2022, tous les prix rapportés en pourcentage du chiffre d'affaires sont à la hausse. Un phénomène d'autant plus notable que le marché officinal a enregistré une hausse moyenne de son activité de 11 % en 2022. Sur la grille des tarifs, petites et grandes gagnent 4 points. Elles sont valorisées à 87 % du chiffre d'affaires quand leur activité dépasse 1,2 million d'euros et à 64 % de leur chiffre d'affaires pour celles sous ce seuil. En dépit de cette remontée en 2022, ces dernières voient leurs prix s'effriter depuis 10 ans. À l’époque, elles se cédaient encore à 75 % de leur chiffre d'affaires, soit 11 points de plus qu'aujourd'hui. Il s'agit toutefois de moyenne, puisqu'en 2022, 60 % de ces petites officines se sont négociées entre 48 % et 83 %. « L’évolution est plus importante pour les petites officines de centre-ville, qui sont cédées à un prix moyen plus élevé que celles de quartier et de milieu rural », observe Jérôme Capon directeur du réseau Pharmacies chez Interfimo (voir graphique).

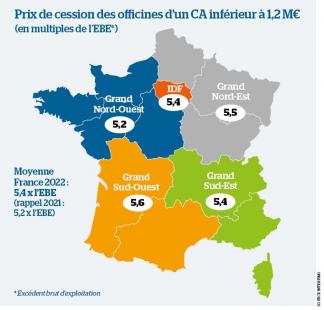

Par région, c’est toujours en Île-de-France, où l'on trouve les plus petites structures, que la moyenne des prix de cession est la plus basse. Dans les autres régions, les prix sont relativement homogènes. Il est à noter que ces officines ne bénéficient pas de l'envolée des prix relevée sur l'arc Atlantique pour les officines de plus de 1,2 million d'euros : 93 % du chiffre d'affaires en Bretagne, 90 % en Aquitaine et 89 % dans les pays de la Loire.

15 % des transactions

Rapporté à l'excédent brut d'exploitation (EBE), le prix des petites officines se négocie en moyenne à 5,4 fois l'EBE, contre 6,7 fois l'EBE pour le reste du marché. Un ratio qui renoue avec les niveaux d'avant la crise sanitaire. Il est pourtant loin d'atteindre les 6,5 en cours il y a encore dix ans. Si, de manière globale, on peut se féliciter d'une légère remontée entre 2021 et 2022 (0,2 point), de nombreuses disparités creusent le marché de la petite officine. Dans cette catégorie, « 60 % des transactions s'opèrent entre 3,6 et 6,8 fois l'EBE », observe l'étude Interfimo. Les pharmacies rurales sont les premières à bénéficier du rattrapage effectué en 2022 puisque leur valeur a gagné 0,6 point, à 5,3 fois leur EBE. Toutefois, les petites officines des centres-villes restent le mieux valorisées, à 6 fois leur EBE, contre 5,2 pour leurs homologues des quartiers. Ce ratio est également retenu dans le Grand Nord-Ouest pour la valorisation des pharmacies de moins de 1,2 million d'euros de chiffre d'affaires. À l’opposé, dans le Sud Grand Ouest, elles se négocient à un taux supérieur à la moyenne nationale, soit 5,6 fois.

Une course perdue d'avance ?

Pour autant, quoiqu'abordable, la petite officine ne fait plus envie. Elle ne composait plus que 15 % des transactions d'Interfimo en 2022, contre un quart un an auparavant. « Il s’agit majoritairement d’acquisitions en première installation ou d’opérations de regroupement », notent les experts d'Interfimo, ajoutant que lorsqu’il s’agit d’une acquisition de licence avec restitution, les prix sont particulièrement bas.

Dans ce contexte, les petites officines seraient-elles les perdantes de la course à la taille observée ces derniers temps sur le marché des cessions ? Leurs titulaires risquent en effet de faire les frais de ce désintérêt. Et à double titre, puisque ces officines étant de moins en moins prisées, la négociation est souvent à l’avantage de l’acheteur.

Mais la « petite » recèle des attraits, notamment vis-à-vis des primo-installants pour qui elle peut constituer un premier pas dans la vie de titulaire. À condition que son implantation et son potentiel de rentabilité soient soigneusement étudiés (voir encadré). Par conséquent, en position de force sur un marché marqué depuis cinq ans par un nombre élevé de départs à la retraite de titulaires (1 750), le candidat à la reprise peut se laisser convaincre par l'achat d'une petite structure nécessitant un montant d'emprunt moins élevé que la moyenne (1,3 million d'euros en 2022 contre 1,15 million en 2021). Mais ces arguments ne sont que théoriques. La réalité du terrain semble, en effet, tout autre. Interfimo relève ainsi que le montant moyen des officines acquises en première installation est désormais de 2 millions d'euros, alors qu'il atteignait à peine 1,7 million d'euros en 2021. À l'analyse de ces statistiques, il y a donc peu de chance de voir la tendance s'inverser en faveur des petites officines au cours des prochaines années.

* Étude 2023 Prix de cession des officines en 2022. https://bit.ly/3ZX3SDN.

Médication familiale

Baisses des prescriptions : le conseil du pharmacien prend le relais

Caisse d’assurance vieillesse des pharmaciens

Retraite des pharmaciens : des réformes douloureuses mais nécessaires

Auvergne-Rhône-Alpes

Expérimentation sur les entretiens vaccination

Excédés par les vols et la fraude à l’ordonnance

Des pharmaciens marseillais créent un groupe d’entraide sur WhatsApp